確定申告って何?

皆さんは「確定申告」についてどれくらい知っていますか?

1年間(1月1日〜12月31日まで)の税金を正しく計算して確定することです。

税金を確定させて、税務署へ申告する手続きのことを「確定申告」と言います!

普段から消費税や住民税などをきちんと納めているのに、確定申告は何の税金を確定させるの?

確定申告で計算する税金は所得税です!

1年間に働いた収入から経費を差し引いた額に税率をかけて計算します。

どうしてチャットレディでは確定申告が必要となるの?

一般的な会社で働いている会社員の方は年末に行う「年末調整」によって所得税の額が確定・精算されます。

年末調整の事務手続きは会社側が行ってくれます。

一方、チャットレディには年末調整の制度がありません。

一定額以上の「所得」が発生した場合、自分で計算して確定申告をしなければなりません。

いくらから確定申告の対象になるの?

チャットレディが本業か副業か、チャットレディとしていくら稼いでいるかによって確定申告に該当するかが異なるのです!

確定申告が必要になる所得金額って?

本業チャットレディ

チャットレディを本業としている場合は「所得が48万円以上」になったら確定申告が必要となります。

この「48万円」というのは、確定申告における「基礎控除」の金額です!

基礎控除とは、一定の所得以下の人であれば誰でも受けられる所得の控除のことです。

基本チャットレディは、「個人事業主」としてサイトや運営店舗と業務委託契約を結んだ上で、依頼された仕事を行うことで収入を得ていることとなっています。

個人事業主は年間48万円以上の所得がある場合に税金が課されるため確定申告を行う必要があるのです。

副業チャットレディ

本業は別の会社で働いていて、副業でチャットレディのお仕事をしている場合は「所得20万円以上」が確定申告の対象となります。

本業(会社員)分の所得は年末調整で確定されます。しかし、チャットレディ分の所得は年末調整が出来ません。

チャットレディとしての所得が「20万円」を超える場合は、自分で確定申告を行う必要があります。

収入と所得の違いとは?

副業でチャットレディのお仕事をしていて、年間の収入が30万円以上になった場合は確定申告が必要なの?

副業としてチャットレディのお仕事をしている場合、所得が「20万円」を超える場合は確定申告をする必要があると説明しました。

しかし、この「所得」というのは「収入」とイコールではありません。

年間の収入が20万円を超えている場合でも確定申告をしなくてもいいことがあるのです!

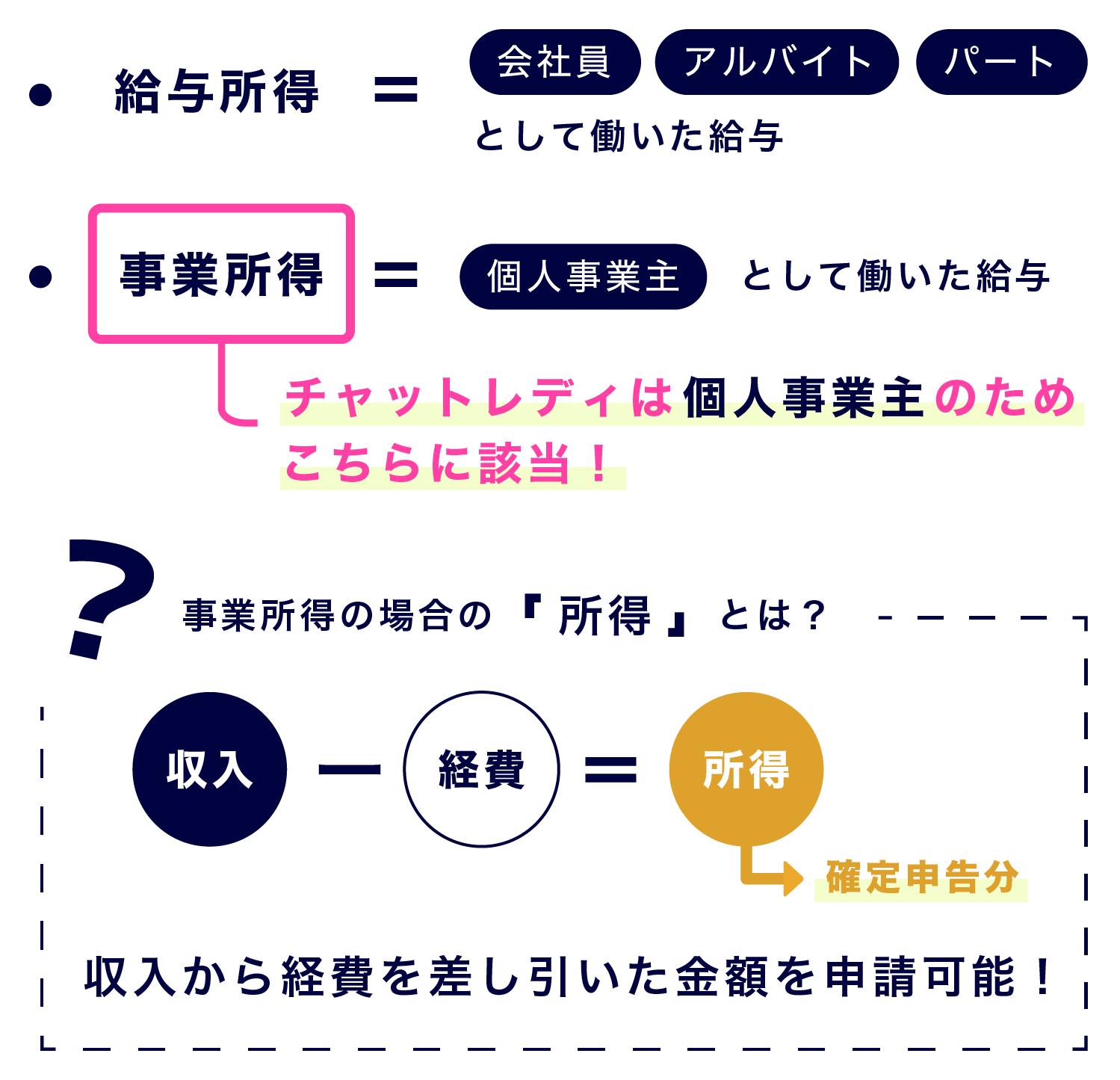

所得は、稼ぎ方の種類によって10個に分類されます。

「給与所得・不動産所得・事業所得・配当所得・退職所得・利子所得・譲渡所得・山林所得・雑所得・一時所得」

会社員として働いて得た給与は「給与所得」に該当します。

本業として会社員で働いている他に副業でアルバイトやパートをしていた場合は「給与所得を2箇所から得ている」ということになります。

チャットレディは「個人事業主」として働いていることになるので「事業所得」に該当します。

所得の種類が「事業所得」や「雑所得」の場合は、収入から経費を差し引いた金額を「所得」として申請出来るのです。

1年間の収入ー必要経費=所得

チャットレディで得た1年間の収入が30万だったとしても、

経費として機材購入などにかかった金額が15万円の場合「30−15=15万円」が所得となります。

収入が20万円を超えたとしても所得が20万円を超えない場合は確定申告の対象外となるのです!

確定申告手順を解説します

確定申告には2種類の方法があります。

- 青色申告

- 白色申告

それぞれ提出する書類が異なります。

どういった違いがあるの?

青色申告

青色申告で確定申告を行った場合、最大で65万円の基礎控除を受けることが出来ます。

収入から基礎控除の65万円を引くことが出来るため、納める税金の金額を抑えられます。

また赤字を3年間繰り越せるなどの白色申告にはない節税メリットがあります。

1年間に30万円の赤字、2年目に60万円の黒字だった場合、2年目の申告を行う際に1年目の「30万円の赤字」分を繰り越して計算することが出来ます。

利益が出た年度の税額を抑えられるのです。

翌年から最長3年間に渡って赤字額を繰り返すことが可能となります。

白色申告

収支内訳書に売り上げや経費を記入するだけと青色申告と比べて簡単な手続きで申告を行えます。しかし白色申告の場合は、基礎控除や赤字繰り越しを行うことが出来ません。

青色申告で確定申告する場合は、期日までに開業届と青色申告承認申告書を税務署まで提出する必要があります!白色申告は、届け出の必要はありません。

まずは「青色申告」と「白色申告」どちら方法で確定申告を行うかを決めましょう!

確定申告書を手に入れよう

確定申告の方法が決まったら、次に確定申告書を入手しましょう。

確定申告書は「確定申告書A」と「確定申告書B」の2つの形式があります。

チャットレディで申告する場合は「確定申告書B」を使用して下さい。

確定申告書は国税庁のWebサイトからダウンロード出来るので印刷して使用します。

ちなみに税務署や確定申告の会場でも「確定申告書」の原本を入手することが可能です!

その他、青色申告の場合は「青色申告決済書」、白色申告の場合は「収支内訳書」が必要となります。同様に入手しておきましょう。

経費としたい支出の領収書やレシートを基に青色申告決済書・収支内訳書を作成して、その内容を基に金額を算出、記載していきます!

提出方法

書類の記載が終わったら税務署に提出します。

- 税務署に直接持っていく

- 郵送する方法

- e-Taxで電子申告する

3つのうちいずれかの方法を選んで提出しましょう。

提出期限は原則2月16日〜3月15日です。(※2025年1月現在)

ただし年によって変わる可能性もあるため事前にスケジュールを確認しておきましょう!

申告日が過ぎないように年末など余裕を持って作業を始めておくのがオススメです。

・クレジットカードで納付

・QRコードを使ってコンビニ納付

・e-Taxを使って電子納税

などの手段で納税出来ます。

納期限は3月15日です。(※納期限も年によって変わる可能性があります)

・ゆうちょ銀行へ直接行って受け取る

・預貯金口座への振り込み

いずれかの方法で還付金を受け取りましょう!

まとめ

「確定申告」についてはチャットレディで働く上で理解・意識してほしい重要なお話です。

税金の問題って何かと難しい・・・

とついつい思ってしまいがちですが、ちょっと学ぶだけですぐ理解できるようになります。

また「確定申告をすると本業にバレそう」と不安に思う方も少なくありませんが、きちんと対策すれば大丈夫です。

身バレ対策のためにも事前に余裕を持って準備することが大切ですよ!

分からないことがあったら周りのスタッフや先輩チャットレディに気軽に相談してくださいね〜